Аналитическая компания Dalbar провела исследование доходности инвестиций за 17 лет. Выяснилось, что годовая доходность обычного инвестора составляет 5%. В то время как доходность рынка равна 16%. Разница — больше чем в 3 раза. Но почему мы теряем деньги? Об этом говорили с Евгенией Кулага, экспертом по работе с мозгом и мышлением. Вебинар провели в рамках курса «Кошелек и жизнь»: записывайтесь, чтобы посмотреть его полностью, а пока делимся небольшим фрагментом.

Эмоции, которые нам мешают

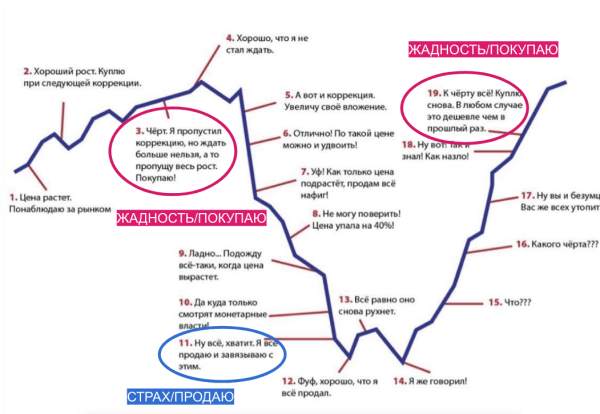

Чаще всего инвестору мешают две эмоции. Первая — жадность и желание покупать, когда все растет. Вторая — страх и желание продавать, когда все падает. Покупка на максимуме и продажа на минимуме — вот что делает большинство людей со своими реальными деньгами, но с течением времени это уничтожает доходность инвестиций.

Важно, чтобы вы могли определить свою ведущую эмоцию и планировать инвестиции, с учетом этого знания.

- Если на вас сильнее влияет страх, в обычной жизни вы боитесь ошибиться или страдаете синдромом отличника. Потеря денег для вас мучительнее, чем удовольствие от возможной прибыли. Когда вы видите, что портфель «краснеет», а стоимость бумаг падает, в вас просыпается желание все продать. В период кризиса вас охватывает паника.

- Если на вас сильнее влияет жадность, вы хотите больше денег и фокусируетесь на прибыли. Вам хочется обогнать рынок, вас привлекают трейдинг и высокорисковые инвестиции. Вас мучает синдром упущенной выгоды, когда кто-то купил бумаги с высокой доходностью, а в вашем портфеле их нет, когда Сбербанк или биткоин растут, но вы не купили их вовремя. Вы хотите видеть рост капитала в моменте, а не через 10-20-30 лет.

Признайтесь себе, что вами движет: страх потерять деньги или желание заработать как можно больше? Сделайте это прямо сейчас, пока эмоции не захлестнули вас снова. А когда будете принимать следующее финансовое решение, вспомните об этом.

Типичное поведение инвестора

Картинка ниже отражает поведение обычного среднестатистического инвестора под влиянием страха и жадности. Именно из-за этого мы теряем деньги, а доходность наших инвестиций составляет 5% годовых, а не 16%. Посмотрите на график, а затем разберемся, как все происходит.

Иллюстрация из презентации эксперта

Начнем с пункта № 1: вы составили свой портфель — купили бумаги одной компании или индекса Московской биржи. В первое время цена растет: вы потратили 100 ₽, а теперь они стоят 105 ₽ и даже 110 ₽. Вы думаете: «Хорошие бумаги. Возьму еще при следующей коррекции, когда они подешевеют». Но вы видите, что цена не уменьшается. Вроде неплохой знак: актив, в который вы вложили деньги, растет. Тут появляются ощущения: «Черт, я пропустил коррекцию, ждать больше нельзя, а то пропущу весь рост, докуплю-ка еще». В пункте № 3 вы покупаете бумаги под влиянием жадности. Дальше вы наблюдаете за ценами и замечаете небольшой рост: «Хорошо, что не стал ждать! Уже чуть-чуть подзаработал». А потом на рынке что-то происходит и стоимость активов начинает снижаться. Мы приходим в пункт № 5: «А вот и коррекция, увеличу-ка я свои вложения». Но цена продолжает падать. Вам хочется продать бумаги, как только цены на них подрастут. В какой-то момент вы понимаете, что роста не будет и продаете все (пункт № 11).

Представьте, что купили бумаги по 100 ₽. Сначала они подросли до 150 ₽, а потом упали на 40-50-60-70%. Из 100 ₽ у вас осталось 20 ₽ или 10 ₽. Вы видите, что активы тают, но ничего не можете сделать. Что чувствуете? Конечно, страх потерять заработанное. Хочется забрать хотя бы 10 ₽, чтобы они не превратились в 0. В моменте сложно сказать себе: «Так, сейчас я испытываю эмоцию страха, но знаю, что экономика циклична и продавать все не стоит, нужно подождать». После продажи становится легче. Это нелогично, ведь вы зафиксировали убыток и вместо 100 ₽ получили 10 ₽. Но вы радуетесь, что спасли хоть что-то.

А что происходит с рынком? Обычно спустя какое-то время достигается условное дно (тот, кто все продал, успокаивает себя: «Правильно рассудил! Скоро все рухнет»). Но дальше запускается новый цикл: экономика восстанавливается. Да, некоторые компании становятся банкротами, но если у вас диверсифицированный портфель, если вы инвестируете на длительный срок и вкладываете в рынок в целом, рост будет.

Но вернемся к графику. Человек все продал, а ценные бумаги начинают расти. Он думает: «Как же так?» Тут включается жадность и в пункте № 19 происходит покупка («Все опять зарабатывают, я тоже хочу»). Получается, что человек купил бумаги за 100 ₽, продал за 10 ₽, а потом купил за 120 ₽ фактически одно и то же. Так он теряет деньги. Не зря Уоррен Баффетт говорил: «Фондовый рынок устроен так, чтобы перераспределять деньги от активных к терпеливым».

Откуда в инвестициях «качели»?

Фондовый рынок работает по принципу обычного рынка, на котором важны спрос и предложение. Допустим, вы приходите за клубникой и ее продает только один человек. Спрос огромный, желающих купить свежие ягоды много. Продавец, видя спрос, повышает цену и продает клубнику дороже. При этом рядом много-много лотков с картошкой, но ее никто не берет, и цена на овощ снижается. Это бытовой пример, но он хорошо объясняет любые рыночные отношения. Чем больше спрос, тем выше цена — и наоборот.

На фондовом рынке происходит то же самое. В кризис люди боятся потерять деньги и массово продают ценные бумаги. Цена на них становится ниже и ниже. Остальные смотрят на это и думают: «Все избавляются от таких-то акций, я чего-то не знаю, нужно тоже побыстрее их продать». И наоборот. Когда человек видит, что цена растет и бумаги пользуются спросом, он тоже решается на покупку: «Не могут ведь все ошибаться? Раз цена растет, значит, хорошая вещь, надо брать».

Вспомните, были ли у вас похожие ситуации? Например, на рынке или в супермаркете каждый второй покупатель шел с новой шоколадкой и вы понимали, что вам ее тоже надо. Или в обувном видели очередь на возврат и решали ничего не брать.

Вот еще один пример «качелей» на фондовом рынке: во время пресс-конференции перед футбольным матчем Роналду отодвинул в сторону две бутылки Coca-Cola, стоящие перед его микрофоном, и взял бутылку воды. Новость разлетелась по СМИ и в течение дня акции Coca-Cola упали примерно на 2%.

В общем, реакция «все покупают и мне тоже надо» или «все продают и я избавлюсь», типична. Она заложена в нас эволюцией. По-другому это называется «эффект толпы»: если толпа людей идет куда-то, вам инстинктивно захочется следовать за ней. Значит, там есть какие-то ресурсы. А если все убегают, значит, возможна угроза для жизни, нужно действовать так же.

Купи и держи

Сейчас мы видим очень похожую ситуацию на рынке российских облигаций: они сильно упали в цене. У тех, кто покупал эти бумаги раньше, сейчас «красные» портфели. Облигации падают не так сильно, как акции, но и восстанавливаются не так хорошо. Людям нестерпимо больно смотреть на минусы, они не видят в своих вложениях никакого смысла. Им трудно в моменте думать про свои долгосрочные цели, они забывают про купоны. Тогда они просто снимают деньги и оставляют их в виде наличных, а что-то кладут на банковские вклады.

В целом безопаснее следовать правилу «Купи и держи». Купи согласно плану и своему диверсифицированному портфелю, составленному не на эмоциях, а очень разумно, под конкретную цель и держи до того, пока твоя цель не выполнится. Если происходит кризис и обстоятельства вокруг меняются, можно вносить корректировки в выбранный курс. Но делать это нужно не на пике, когда все растет или падает. Делать это нужно без привязки к фондовому рынку.

Это лишь часть вебинара Евгении. Эксперт рассказала, откуда берутся эмоции, когда они «включаются» и как с ними справиться. Назвала 3 фактора, которые приводят долгосрочного инвестора к успеху. А еще поделилась историей о том, как Исаак Ньютон потерял почти на инвестициях $4,1 млн из-за эмоций. Посмотреть запись полностью можно на курсе.

Обложка поста — freepik.com