На курсе «Кошелек и жизнь» эксперт по финансовой грамотности с экономическим образованием Наталья Колбасина рассказала, как выстроить личную систему управления деньгами. Приводим отрывок о ведении семейного бюджета.

Три вида бюджета: какой у вас?

Бюджет — это не только сухие цифры. Это не только таблички и приложения. На самом деле это зеркало, в котором отражаются и ваше финансовое поведение, и ваши привычки, и то, как вы тратите деньги.

Есть несколько видов бюджета: это дефицитный, профицитный и сбалансированный бюджеты.

- Дефицитный — когда расходы превышают доходы. Это сценарий бедности, он может привести к долговой яме.

- Профицитный — когда расходы меньше доходов. Это сценарий богатства, потому что есть возможность создавать накопления.

- Сбалансированный бюджет — когда расходы равны доходам. Это сценарий на грани бедности, тем не менее, удается прожить в соответствии со своими доходами.

Когда у вас профицитный бюджет, у вас есть возможность формировать сбережения для любых целей. Именно профицитный бюджет — это ваше спокойствие при принятии финансовых решений. Вы можете принимать финансовые решения осознанно и спокойно, не поддаваясь текущей панике, которая может существовать, например, на рынке, как происходит сейчас. Когда непонятно, что покупать, надо ли делать запасы, нужно ли куда-то срочно бежать. У вас всегда будет уверенность, что денег вам хватает на все.

Скидка на все курсы МИФа — 30% по промокоду blog

Именно при таком бюджете у вас будут сбережения, которые формируют ваш инвестиционный потенциал и показывают, насколько вы готовы к инвестициям. Именно наличие инвестиционного потенциала — это важнейший критерий, который определяет вашу готовность к выходу на фондовый рынок, потому что нельзя инвестировать на последние деньги. Нельзя инвестировать без финансовой подушки безопасности. Важно понимать, какую сумму денег вы можете регулярно, без снижения качества жизни отправлять на инвестиции. Уже под эти условия можно подбирать и брокера, и тарифы, и минимизировать эти тарифы, минимизировать какие-то дополнительные комиссии. То есть грамотно управлять нашими денежными потоками, в том числе уже и при формировании инвестиционного портфеля.

Экспресс-тест: насколько хорошо вы управляете своими деньгами?

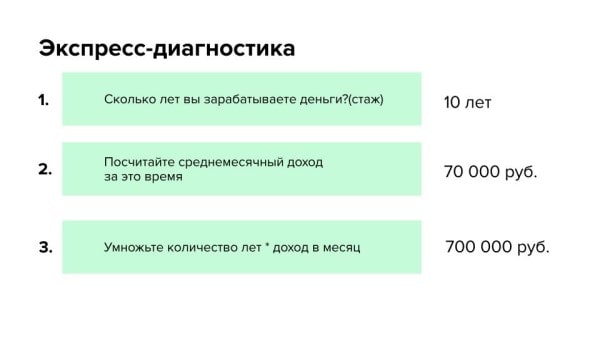

Если вы сомневаетесь, что нужно управлять семейным бюджетом и вообще его вести, давайте пройдем простую экспресс-диагностику. Ответьте, пожалуйста, на вопрос: «Сколько лет вы зарабатываете деньги?» Ваш стаж. Можно взять общий стаж или последние 3-5 лет для простоты расчета.

Посчитайте ваш среднемесячный доход за это время. Например, 70 тысяч рублей. И умножьте количество лет на доход в месяц.

В моем примере это 700 тысяч рублей. Эта сумма показывает то минимальное количество накоплений, которое должно у вас быть на текущий момент в виде наличных денег, накоплений на депозитах, на накопительных счетах, возможно, в каких-то других активах, включая инвестиционный портфель. Если у вас сумма примерно такая, то, значит, вы хорошо управляете своими деньгами. Если она значительно меньше, это повод задуматься: у вас есть значительная зона роста, и надо над этим работать. А если накоплений нет вообще, это говорит о том, что вы живете сами по себе, деньги ваши живут сами по себе, и приведет это к не самым лучшим последствиям. И опять-таки у вас есть огромная зона роста: начать заниматься своим бюджетом и позаботиться именно о себе самом. Кто, кроме нас самих, лучше всего позаботится о нашем будущем?

Денежные отношения в семье

Считаю, что семью нужно рассматривать как финансовую команду. Для начала надо составить финансовую карту домохозяйства. Для этого ответьте на несколько вопросов.

- Какой у вас состав семьи?

- Кто работает?

- Кто финансово-зависим?

- Кто принимает финансовые решения в семье и по каким вопросам?

- Какая у вас модель ведения бюджета?

Эти вопросы помогают получить стратегическое представление о том, как у вас устроена финансовая система. Она есть? У нее есть какие-то правила? Когда мы оцениваем состав семьи, очень важно оценить стабильность доходов и риски снижения доходов. Это всё пригодится для составления финансовой защиты.

Как вести бюджет

Есть основные модели ведения бюджета. Единоличный бюджет — это когда человек живет самостоятельно, он сам по себе семья. Об этом типе я говорить не буду. Мы поговорим о раздельном бюджете, общем бюджете и смешанном бюджете.

Нет правильного или неправильного подхода. Здесь очень важно, чтобы было удобно, прозрачно и комфортно всем членам семьи. Поэтому нужно договариваться на берегу. Выбирать модель в процессе переговоров, обсуждать, договариваться и проявлять эмоции. Но эмоции должны быть конструктивными, без перехода на личности. Очень важно создать удобную вам финансовую инфраструктуру.

Почему вообще эти вопросы я сейчас поднимаю и почему я считаю их важными? Потому что 46% россиян разводятся, к сожалению, именно из-за финансовых проблем в семье. Как выбрать вид семейного бюджета и как построить это всё правильно? Я считаю, что нужно в семье распределить финансовые роли. Для этого ответьте себе на вопросы. Во-первых, кто в семье зарабатывает и какое соотношение доходов? Например, муж — 70%, жена — 30.

Кто отвечает в семье за финансовую часть? Что я имею в виду? Кто ведет учет доходов и расходов? Кто будет заниматься инвестициями? Кто будет оплачивать текущие счета? Кто будет вести копилки? Например, связанные с накоплениями на отпуск, или создание каких-то резервов в течение года. Очень важно распределять финансовые роли в семье с учетом желания каждого члена семьи. Например, если нравится жене вести бюджет, вносить все расходы в программу — окей, значит, она ведет. Но навязывать эти функции ни в коем случае не нужно. У кого что получается. Хочу привести интересный пример. Я была на Private Money Forum Expo, где Брайан Трейси рассказывал о том, как важно в семье распределять эти финансовые роли. Он привел пример своей жены. Причем говорил это очень-очень искренне, было видно, что гордится. В чем суть? Он отвечает в семье за приумножение денег, а жена отвечает за создание накоплений. То есть она больше консервативна, она за финансовую подушку. Это нормально. И случился в его жизни такой период, когда инвестиции пошли не так, как планировалось, и он ушел в глубокий минус. И они смогли прожить несколько месяцев на те накопления, которые создала его жена, и вообще пережить весь этот сложный период. Благодаря ее навыку — я это называю «берегиня» семейных финансов и считаю, что это одна из основных ролей женщины — она смогла поддержать своего мужа, свою семью. Они пережили сложные моменты, у него всё наладилось, и финансовая подушка была восстановлена.

Как вести финансовый диалог в семье

Безусловно, нужно подготовиться. Нужно четко понимать цели и задачи, чего вы хотите получить в конце этих переговоров. У вас должен быть правильный эмоциональный настрой. Вы должны быть готовы к тому, что не всегда получится договориться с первого раза. Почему? Потому что у каждого из нас разные финансовые установки. У каждого из нас был свой пример в родной семье, где родители могли относиться к деньгам тоже по-разному. Плюс на наши установки влияет и личный опыт, и опыт ближайшего окружения, социума, не только семьи. Важно эти ваши установки понять. Понять установки друг друга. Понять, принять и попытаться договориться. И именно умение слушать и слышать без перехода на личности играет очень важную роль.

Рекомендую всегда проводить семейные финансовые собрания, сделать это традицией. Они в моей семье ежемесячные и годовые. Раз в месяц мы собираемся для того, чтобы подвести итоги месяца, запланировать расходы на следующий месяц. Я все веду в годовой табличке, с нарастающим итогом. Детей надо обязательно привлекать потому, что им это очень интересно. Они тоже учатся планировать свои расходы. Важно, чтобы в семье были финансовые правила. Понятные, простые, которые вы обсуждаете и которым следуют все члены семьи. Это помогает избежать финансовых конфликтов. Лучше, если это будет какой-то аналог финансовой конституции, финансового устава. Вы можете поиграть всей семьей и написать эти правила, даже в шутливой форме, подурачиться. Тоже очень интересная практика, попробуйте. Обсуждение финансовых вопросов в семье, на мой взгляд, очень-очень важно, потому что тема денег для многих закрытая, достаточно сложно находить компромиссы.

Важно понимать, насколько вы готовы открыться друг другу в своих доходах? Какой у вас уровень доверия к друг другу? Если вы не готовы полностью раскрывать свои карты, сколько вы зарабатываете или сколько тратите, вполне возможно, что вам подойдет раздельный или смешанный бюджет.

То есть общий бюджет подразумевает достаточно глубокое понимание целей друг друга, открытость и умение находить диалог в том числе. Финансовый директор, на мой взгляд, всегда нужен, если у вас есть общий бюджет или смешанный бюджет — семейный микс. В таком случае у вас кто-то должен отвечать за финансы обязательно.

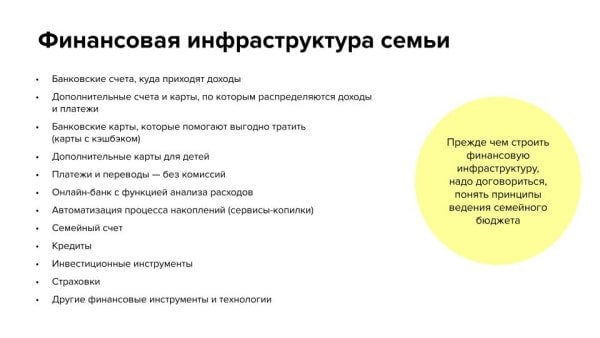

У каждой семьи будет своя финансовая инфраструктура. Она будет ориентироваться и на наши цели, и на наши финансовые возможности, и на то, насколько мы грамотно разбираемся в финансовых инструментах. Из чего она может состоять? Смотрите слайд.

Например, у нас есть семейный счет, куда мы переводим деньги с мужем на общие семейные расходы, и я его веду. И так всем удобно. У нас есть инвестиционные инструменты, за них тоже отвечаю я. У нас есть страховки. Мне повезло, я финансовый директор в семье, за них тоже отвечаю я. Тем не менее, мы обсуждаем и советуемся. Даже банковский счет, который у меня открыт как ИП, я выбирала не просто так. Я всё это встраивала в структуру.

Нет каких-то единых рекомендаций, как создать финансовую инфраструктуру. Главное, чем я руководствовалась, — удобство. Не раздувать инфраструктуру, минимизировать комиссии и издержки, которые могут возникнуть при пользовании теми или иными финансовыми инструментами. Чтобы это можно было объяснить другим членам семьи и чтобы это не была какая-то запутанная схема. Чтобы всё было предельно просто и понятно. Важно, чтобы все члены семьи имели тот доступ, который им нужен для комфортного пользования этими финансовыми инструментами, и понимали, что и зачем они делают. Словом, тут еще нужна финансовая осознанность.

Отрывок вебинара, который прошел на курсе «Кошелек и жизнь», эксперт — финансовый коуч с экономическим образованием Наталья Колбасина

Обложка поста: unsplash.com